昨天看财经新闻,澳洲Vanguard公布了下个月的分红计划。

本财年最后一次分红特别的多,我看了一下,澳洲比较popular的几个Vanguard ETF具体分红计划。

以下都是 cents/unit,就是每股的分红金额。

VAS: 67.6

VAP: 180.8

VHY: 78.1

VGS: 219.4

VDHG: 105.7

VGAD: 477.5

比如VGS: 291.4,就是每股分红$2.19澳元。VDAD这个etf好久都没有分红过了,这次突然发力,一下子憋出个大招,竟然分了$4.77。

我在Sharesight里run了一下 future income report,下个月我能拿到的分红有大约$15k多,接近$16k了。

如果没记错,应该是我近些年来最多的一次季度分红了。

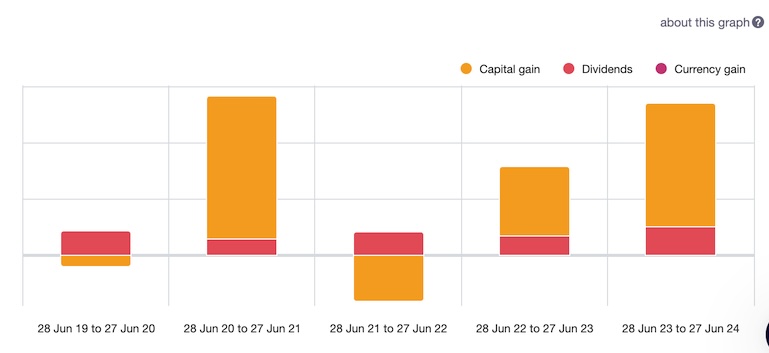

23-24财年,我的分红预计加起来有$3万多了,比我自己去年的$2万多分红,多了$1万多块,虽然还没有完全达到我希望的每年$4万的期望被动收入,但也比较接近了。

* 在这里顺便推荐一下我自己用了很多年的Sharesight,不管你投资澳洲,新西兰,新加坡,美国,香港,中国内地,等等的股市,这个网站是一个非常棒的工具。可以管理和跟踪你的股票portfolio,生成各种报告,包括财年的CGT和Income Report,有了这个网站以后我每年股票投资收益都是自己报税,不需要找会计师了。还有许多其他的功能,有兴趣的话,不妨注册一下,10个holding以下完全免费使用,用我的推荐链接注册,今后如果购买收费plan可以得到4个月免费discount优惠: https://www.sharesight.com/andy/

–

股票分红收入,是我决定彻底不工作,提早退休以后的主要收入来源,和我的财务底气。

而且它是一种完完全全的被动收入,我每年花在股票上的时间,可能加起来不过10几20个小时,而且几乎没有任何烦心的事情。不像房子,会有很多麻烦的事情,换租客,东西坏掉,中介不负责,各种税费,等等等等。

我以前写过对股票分红和被动收入的一些简单看法:聊聊 “股市分红” 和 “被动收入”

跟大部分炒股票的人不同,基本上来说,我这些年以来,是用一种“买房子的心态”在投资股市。

什么是大部分人的买房心态?

就是买了以后,长期持有,只要有稳定的租金收入,完全不会考虑去短线炒作,投资周期设定得非常非常之长,至少是10年以上,看的是未来10-20年的增值。

所以大部分人买了房子以后,不管市场如何,都能hold得住。

但一到股市里就不行了,天天看着不断上蹿下跳的数字,不操作一把就浑身难受。

房子这个资产特性,第一,是看得见摸得着,属于比较安全稳定的资产。所以银行也愿意大比例抵押贷款给你。第二,由于没有每天跳动的数字让你看得心痒,再加上房子的交易成本非常之高,交易周期又比较长,少则1-2个月,多则半年一年。所以很少有人会去短线炒房。

而股票就不一样了,第一,它只是屏幕上的数字,每时每刻都在波动变化。第二,交易太容易了,点点鼠标,几万块的交易在几秒钟之内就成交了,而且股票交易费跟房产交易的巨额费用比起来,那简直可以忽略不计。所以股市上会有大量的散户,是喜欢频繁交易的。

买房子的时候,我们会看地段,看房型结构,看开发商,看小区配套,看朝向,看楼层,等等,肯定不会光看价格。

所以当你用买房的心态去买股票的时候,你会选择优质股票(或基金),你会选择能够长期持有的股票,你会去选择优质的基金公司,你会考虑分红比例和成长情况,你会考虑资产配置和风险,等等等等。。。

总之,你不会再去看不断跳动的数字,而是去看它真正的本质,看股票背后的东西。

然后你会长期持有,因为你不仅仅靠股票的波动来赚钱,而是靠股票背后那些上市公司的成长和利润来赚钱。

当你有了这样的心态,当你有了至少把一个股票基金拿10年以上,并且愿意跟那些好的上市公司一起成长的觉悟,你就会明白,股市投资,其实跟房子一样,是一个很安全的投资,而且因为有我上面说的这些优点(其实还有更多优点,以后有机会再写“股票vs房产”吧)它在我看来,是一个比房子好得多的资产。

–

好了,今天就写这些吧,我经常会发现写文章是个挺有趣的事情,有时候是在开始的时候,完全预料不到结果。我在今天文章开头的时候,只是想说一说Vanguard分红的事情,还想过要不要介绍几个他家的ETF。完全没有预料到最后是这个走向,不得不说人的大脑是个神奇的东西。😳