如果你是一个澳洲的股票投资者, 应该不可能不知道澳洲股市的大盘指数S&P/ASX200。

今天我就来聊聊怎么投资这个澳洲大盘指数,有哪些跟踪这个指数的ETF基金,并对这些ETF做一个比较,最后说说我的看法和选择。

首先简单介绍一下S&P/ASX200这个指数,它是跟踪和衡量澳洲最大的200家上市公司的业绩表现的最常用的一个指数。

把这个专业术语拆开来,S&P就是Standard&Poor‘s,标准普尔,一家全球知名的制定金融指数的公司,他们最家喻户晓的指数应该就是S&P500,美国的标普500指数了。

ASX就是Australian Stock Exchange 澳洲证券交易所的缩写,200指的就是在ASX上交易的最大的200个股票,或者说200家上市公司。

下面我就简称它为ASX200.

============================

这篇文章是我的Youtube视频的文字版。

如果你更愿意看视频的话,可以戳这里,或者点击下面的图标直接看视频版。

============================

当然ASX200并不是唯一的一个指数,ASX还有很多其他指数,比如ASX50,ASX300,ASX MidCap等等。

但ASX200是一个公认的用于代表澳洲股市整个大盘的一个可投资的标杆 – benchmark。

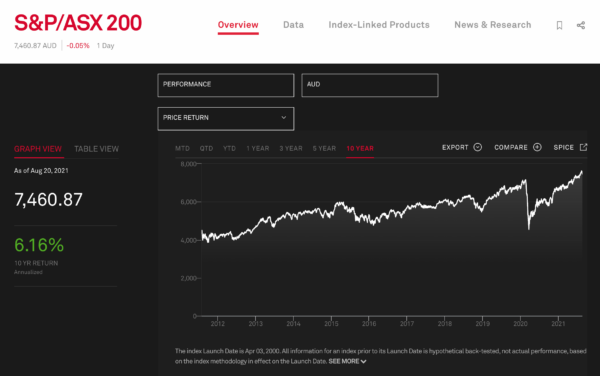

这是ASX200最近10年的一个走势图,这个图上写了年化回报是每年6.16%,听起来是不是有点低?但其实这个回报里并没有包含分红回报,而只是整体股价的增值。

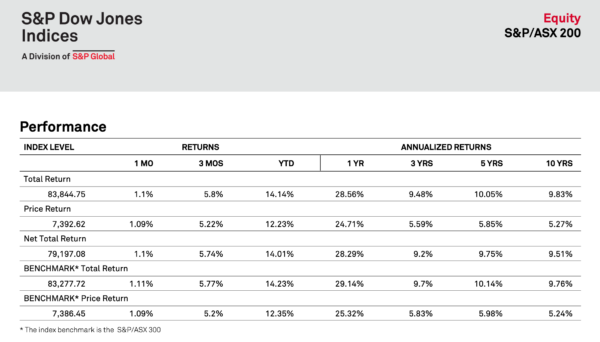

所以我们要看另外一个表格,加上分红的Total Return,最近10年ASX200的年化总回报有9.83%,接近10%。

由于股市回报和指数数据这些都是每天不停在变化的东西,所以要特别说明一下这个报告里的数据都是截止到2021年7月30日的。

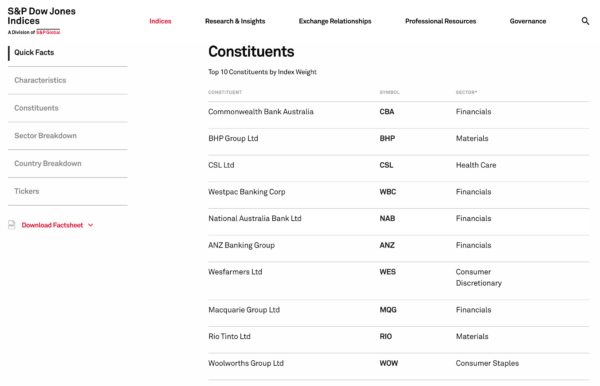

这个指数里目前的Top10,也就是最大的10家澳洲上市公司可以看这个表:

从第1到第10分别是:

1. Commonwealth 银行

2. 矿业集团 BHP Group

3. 医疗公司CSL

4. Westpac银行

5. NAB银行

6. ANZ银行

7. Wesfarmers集团

8. Macquarie金融集团

9. 矿业集团 Rio Tinto

10. Woolworths集团

从行业分布来看,ASX200里最大的2个行业是占29.3%的金融业,21.5%的矿业,这2个行业加起来就占了整个ASX200的几乎50%的比重。

剩下的才是健康医疗,消费品,工业,房产,通讯,信息科技等等。

所以澳大利亚的经济的特点就是非常偏重和依赖于金融和矿业,不太平衡和多样化。

好了,作为一个普通投资者来说,我觉得对ASX200这个指数大致了解这些信息基本上足够了。

ASX200只是一个指数,我们是没有办法去直接购买一个指数的。

那么如果我们要投资澳洲的这最大的200家公司,有什么方法呢?

答案就是去澳洲的任何一个普通的Stock Broker股票交易平台上购买跟踪和复制这个指数的ETF基金。

目前在澳洲,有4个ETF跟踪ASX200,它们分别是 BlackRock的IOZ,State Street Global Advisors 的 STW,BetaShares的A200和Vanguard的VAS。

这里要提一下的是,VAS跟前面3个ETF不太一样,它跟踪的并不是ASX200,而是ASX300,也就是澳洲最大的300个上市公司,多了100个。这个差别等一下介绍VAS的时候会详细说一下。

这4个ETF的官网链接:

IOZ: https://www.blackrock.com/au/individual/products/251852/ishares-core-s-and-p-asx-200-etf

STW: https://www.ssga.com/au/en_gb/institutional/etfs/funds/spdr-spasx-200-fund-stw

A200: https://www.betashares.com.au/fund/australia-200-etf/

VAS: https://www.vanguard.com.au/personal/products/en/detail/8205/Overview

下面我分别介绍一下这4个ETF,然后把它们放在一起比较一下

第1个 BlackRock的IOZ,成立时间是2010年,目前基金规模大约4个B,每份价格是$30块左右,管理费每年0.09%,跟踪ASX200 指数。

业绩回报最近1年有28.46%,最近10年平均年化回报有9.56%,每年分红4次。

刚才说了这些ETF可以在普通股票交易平台上购买,但关于这个IOZ有个比较特别的地方就是,你可以用CommSec Pocket App,相当于CommSec的一个迷你版broker来买IOZ。

在Pocket里面买一个叫Aussie Top 200的基金,其实它就是IOZ。

好处是Pocket的交易费非常低,不超过$1000块的交易只要2块钱的手续费,而且还有定投功能。

第2个 State Street Global Advisors 的 STW

成立于2001年 是4个ETF里历史最久的一个,目前基金规模约5B,每份的价格目前是$70块左右,管理费每年0.13%,跟踪的也是ASX 200。

业绩回报最近1年28.52%,官网没有公布最近10年的回报数据,只有最近5年平均年化回报9.90%和成立以来20年平均8.23%。

其实从回报来说,这几个ETF理论上来说应该都是非常非常接近的,因为他们跟踪的都是几乎一样的指数。

STW也是每年分红4次。

第3个 澳洲本地基金公司BetaShares的 A200

这个ETF是最年轻的一个,2018年才成立,到现在也不过3年多一点,目前基金规模大概1.5B,每份价格$127块左右,管理费是最低的一个,才每年0.07%。

这个ETF跟踪的指数跟刚才两个不一样,叫Solactive Australia 200 Index 是一家德国的公司开发的指数。但理论上应该跟S&P的指数几乎是一样的。

这个ETF由于太新,所以官网上只有最近3年的回报9.61%,A200也是每年分红4次。

最后第4个 Vanguard公司的VAS,成立于2009年,基金规模约9B,顺便说一下VAS也是澳洲目前所有ETF里规模最大的一个。

每份价格$96块左右,每年管理费0.10%。

VAS跟刚才3个ETF都不一样的地方是它跟踪的不是ASX200,而是ASX300指数,澳洲最大的300家上市公司,而不是200家。

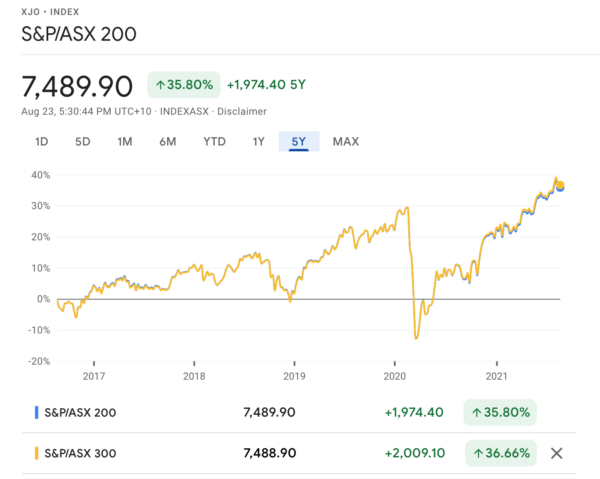

不过虽然ASX300多了100家公司,但是这后100家由于规模比前200家小太多,只占指数里10%不到的权重,所以整体来说ASX300的业绩表现跟ASX200几乎是一样的。

我们可以看一下这张对比走势图,ASX200的蓝色曲线和ASX300的黄色曲线最近5年的走势是几乎重合的,差别微乎其微,从回报率来看两者的差距才1%都不到,ASX300稍微高了那么一点点。

所以VAS的业绩回报跟刚才3个看起来也相差无几,最近10年平均年回报9.65%。

同样每年4次分红,这个4个ETF都一样。

简单介绍完了所有这4个ETF以后,说一下我自己投资的是哪个?还有如果我刚刚开始投资,会选择哪个?

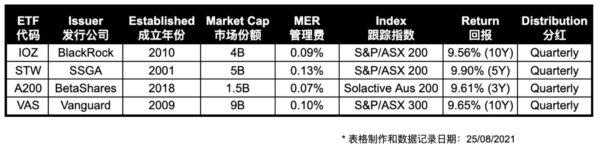

我做了一个表格,把它们放在一起比较一下,这样可以比较清楚的看到所有的关键数据。

我现在自己投资的是VAS,而且已经长期投资了好几年了,作为一个澳洲股市投资者,VAS也就是澳洲大盘指数一直是我的投资组合里的核心部分之一。

我当初买VAS的主要原因就是因为我看了Vanguard的创始人,指数基金之父John Bogle的几本书以后,开始接触到并且学习了指数基金投资的概念。

所以很自然的,我开始投资指数基金 最开始选择的就是这个澳洲Vanguard最大的ETF – VAS

我查了一下我平时用的Sharesight这个股票管理网站里的交易记录。

从这个报告里可以看到我最早2015年底开始陆续定投买入了挺多VAS,当时的价格才60几块,现在都已经涨到接近100块了,至今获得的回报还是很不错的 我到现在还是持有了相当多的VAS在我的portfolio里。

ShareSight (全球股票基金Portfolio管理平台 / 4个月免费会员) – https://www.sharesight.com/andy/

那如果我现在刚刚开始投资,重新让我在刚才介绍的4个ETF里选择的话,首先用排除法,STW我就不会考虑了。

因为既然大家跟踪的都是同样的指数,那么业绩表现和长期回报也都是差不多的,那管理费当然越低越好,STW这个ETF管理费是0.13% 明显是4个ETF里最高的 所以被排除。

剩下的3个里面,IOZ和A200其实差别真的不大,管理费只差了2个基准点,IOZ的好处是全球最大的基金公司BlackRock的名气,还有个优势就是刚才提到的IOZ可以在CommSec Pocket里进行小额低成本的定投,Betashares的A200毕竟名气比较小,也才刚刚成立了3年,所以这2个各有各的优点,你可以根据自己的情况作选择,如果感觉大公司更安全,而且想要进行小额定投的可以选择IOZ,如果想要省管理费可以选择A200。

但是说了这么多,现在的我还是会选VAS。

主要原因就是我个人还是更喜欢VAS跟踪的ASX300这个指数,比ASX200多了100家公司。

我是这么想的,VAS其实就是A200加上未来可能会成为巨无霸或者独角兽的100家公司。而我只花了很小很小的一个管理费的代价来拥有这种发展潜力, 我认为是非常值得的。

比如Afterpay这家澳洲公司就是很好的例子,股价从当初刚上市的2块多,只花了短短4-5年就狂涨了40多倍到现在的130多块。

很多现在的巨无霸公司其实以前都是从很小的公司开始的,比如Facebook,Airbnb等等。

所以这就是我更偏向于选择VAS的原因。

好了,以上就是全部内容。这些都只是我作为一个业余投资人的个人看法 不构成任何投资建议。谢谢你的阅读!

如果想看该文章的视频版,欢迎去我的Youtube频道观看:安迪龙的Youtube频道